【PR】株式会社東京スター銀行

「老後資金2,000万円問題」の話題を、あなたは覚えていますか?

2019年6月ごろから新聞やテレビで連日取り上げられていたため、不安になった方も多いのではないでしょうか。

ただ、この問題は実際のところ「誰もが2,000万円必要」という単純な話ではありません。

ざっくりまとめると、「60歳以上の夫婦が年金収入だけを頼りに20〜30年間平均的な暮らしをした場合、1,300〜2,000万円不足する」という計算上の話なんです。

ただし、この試算はあくまで「収入が年金のみ」の場合であり、退職金などこれまでの貯蓄や資産運用による収入などは考えられていません。

現役時代の準備次第で、将来不足するであろう金額は人それぞれ異なります。

そのため、いまの資産状況やご自身の状況を整理してから、老後の資産について考えた方がよいでしょう。

とはいえ、老後は趣味の活動をしたり、年に何回かは旅行したい、となると、より多くの資産が必要となってきます。

このとき「資産を増やす」ことに注目しがちですが、意外と見落とされているのが「家計の見直し」。

たとえばお子様がいる家庭の場合、一般的に高校・大学を卒業するまでは支出が増えますが、お子様の独立後から定年までは「お金を貯めやすい時期」の一つにあたります。

そのため、老後を迎えるまでの間に改めて家計の見直しを行うことで、手元に残るお金は増やせる可能性が高いんです。

50代のうちから必ず見直しておきたい2つの「固定費」とは

老後を見据えた家計の見直しにおいて、早めに行っておきたいのがいわゆる「固定費」の見直し。

「固定費」とは保険料や水道光熱費など、毎月大きくは変わらない費用のことをさします。

たとえば月20万円かかっていた固定費が、見直しの結果月18万円に減らせた場合、年間で24万、10年間で240万の差が出てくるんです。

減らせた金額が大きいほど、手元に残るお金も増えるため、老後を考えるならやらない手はないですよね。

しかし、家計において固定費の割合は非常に高いもの、と言われているほど、その内訳はさまざま。

通信費を割高な大手キャリアから格安SIMに乗り換えたり、水道光熱費はこまめに節約したり……という細かな見直しも大切ですが、とりわけ見直し効果の高い2つの費用から見直していくのがベストです。

生命保険料

固定費の中でも、保険料は大きな割合を占めがちなため、見直しの効果が高いと言われています。

そのため、老後を迎える前にしっかり見直しを行っておくと、資産状況が大きく変わる可能性が高いんです。

そんな生命保険を見直す時に考えておきたいのが、「今の保障内容は適切か?」ということ。

オプションの数が増えたり、死亡時に支払われる金額が高いほど、保険料は値上がりしていくものです。

たとえば死亡時の保険金が3,000万円だったものを、2,000万円に下げるだけでも、それだけ保険料は下がります。

この下がった分の金額を貯蓄に回せれば、それだけ老後の資金が増えていくのでお得ですよね。

また、終身型保険を契約している場合は、解約時の返戻金も貯蓄にあたると言えます。

若い頃に契約したものであれば、50代・60代には払込金額より多い返戻金が戻ってくる可能性も高いため、家計の見直しを機に別の保険に乗り換える、という方法もあります。

住宅ローン

住宅ローンの返済が老後にまでおよぶことが予想される場合、返済が大きな負担になってしまう可能性があります。

そのため、まだ働けるうちに繰上げ返済をしておくと、最終的な利息も減るためお得です。

繰上げ返済が難しい場合は、いまより金利の低いローンへの借り換えをすることが大切。

金利が下がれば月々の返済負担も軽くなるため、老後の支払いでも家計に響きにくくなります。

特にシニア世帯におすすめの借り換え先が、「リバースモーゲージ」。

リバースモーゲージとは、持ち家を担保にしてお金を借りながらも、自宅にはそのまま住み続けることができる、という高齢者世帯向けのローン商品です。

たとえば、借り入れ中は利息分のみ毎月返済を行えばよい商品もあるため、限られた家計を圧迫しづらいのが大きなメリットになります。

金融機関にもよりますが、利用用途もローンの借り換えからリフォーム、生活費や旅行等のレジャーまで幅広く対応している場合もあるため、万が一のときにも安心です。

資産運用の内容も見直すべき?老後の資産運用は「低リスク」が肝心

もしも株や投資信託など、すでに資産運用をしている場合は、こちらの見直しも検討できます。

資産を分散して投資することも大事ですが、老後の資産運用においては「低リスク」であることも重要なポイントになりえます。

たとえばなんらかの事情で資産運用に失敗してしまった場合、失った資産を挽回するのは若い頃よりも時間的な制約もあり難しいといえます。

そのため、より守りを固めた資産運用に切り替えていくことも大切です。

個人向け国債など、よりリスクの低い金融商品で資産を増やして準備できれば、「万が一」のときも安心です。

お金のことはプロに相談!東京スター銀行なら年金受取でさらにお得に!?

とはいえ、生命保険や住宅ローン、資産運用など、見直し効果は高くともご家庭で対応するには少し難しいものばかりですよね。

そこでおすすめなのが、プロに相談しながら見直しを進めること!

身近なお金のプロ、といえばやはり銀行などの金融機関ですが、なかでも東京スター銀行では、今回見直したい資産運用、保険、ローンなどに関する個別相談が可能なんです。

口座を今の時点で開設していなくても相談可能なため、「いつもの金融機関とは別の視点でアドバイスが欲しい!」といったセカンドオピニオンのような形でも利用できます。

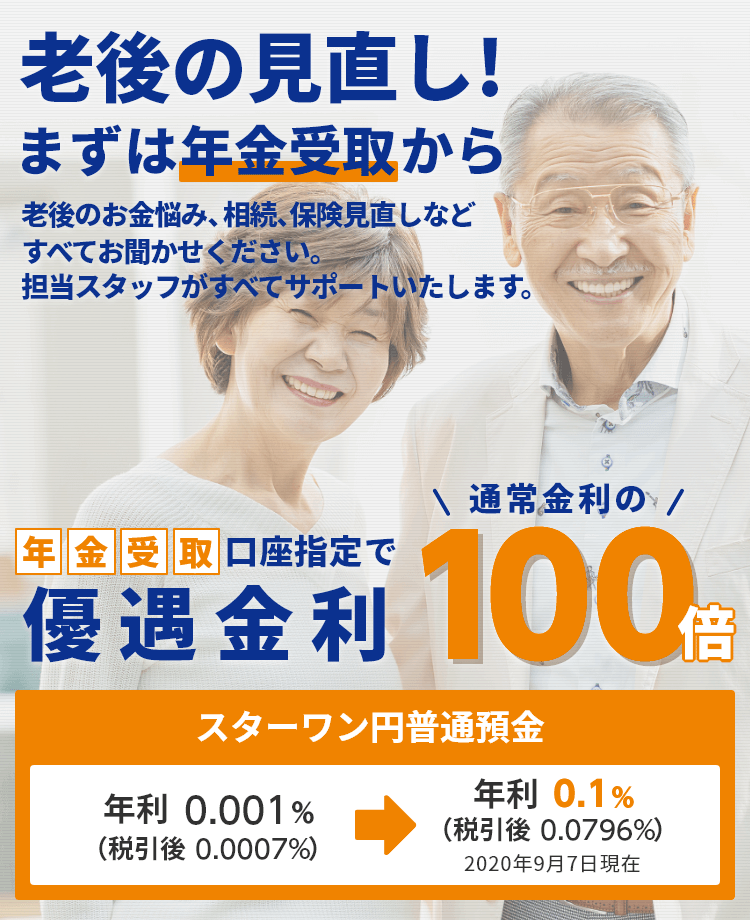

さらに、東京スター銀行は年金を受け取るときにさらなる力を発揮します。

東京スター銀行の口座を年金受取口座に指定することで、スターワン円普通預金の金利が0.1%と通常の100倍までアップする金利優遇を行なっているんです!

ただ年金を受け取るだけで、一般的な定期預金以上の金利が適用されるため、かなりお得な制度と言えますね。

また、ATMの利用や振込の際にかかる手数料も、一定回数までは実質無料※となるため、普段使いにも最適です。

※諸条件があるため、東京スター銀行のホームページをご確認ください。

老後を間近に控えた50代だからこそ、事前の準備は重要です。

東京スター銀行の給与振込口座指定でも同様の100倍金利優遇などのサービスが受けられますので、家計の見直しと合わせて検討するのもよいでしょう。

お金にまつわる見直しは、自分一人で行うとなかなか難しく失敗のリスクも高いもの。

この機会に、東京スター銀行で老後資金の見直しをしてみてはいかがでしょうか?

※ 本記事は株式会社東京スター銀行が作成したものではありません。

記載の内容は個人の感想・評価です。